M&A bất động sản 2023: Khối ngoại trội hơn khối nội

Năm 2023, thị trường M&A bất động sản ghi nhận hai điểm nhấn nổi bật: Một là động lực và quy mô M&A tăng; hai là các nhà đầu tư nước ngoài chiếm phần lớn thị phần.

Trong năm vừa qua, khi suy thoái kinh tế lan rộng trên thế giới, cộng đồng doanh nghiệp trong đó có doanh nghiệp bất động sản trở nên điêu đứng và Việt Nam cũng không ngoại lệ. Những khó khăn từ bên ngoài cộng với những bất cập về cơ chế chính sách và tắc nghẽn về dòng vốn tín dụng từ bên trong đã khiến hầu hết doanh nghiệp bất động sản Việt kiệt sức. Gần như mọi hoạt động đều phải dừng, hoãn, thậm chí có nhiều doanh nghiệp còn phải cắt giảm nhân sự 70 - 80%.

Khi các doanh nghiệp bất động sản khó khăn do nhà đầu tư không chịu xuống tiền, giao dịch không được thiết lập cộng với nguồn vốn tín dụng bị hạn chế buộc các doanh nghiệp phải tìm đến hoạt động M&A để cải thiện dòng tiền. Do đó, M&A bất động sản năm 2023 nhận được sự quan tâm của nhiều doanh nghiệp trong và ngoài nước, cũng như ghi nhận nhiều thương vụ lớn.

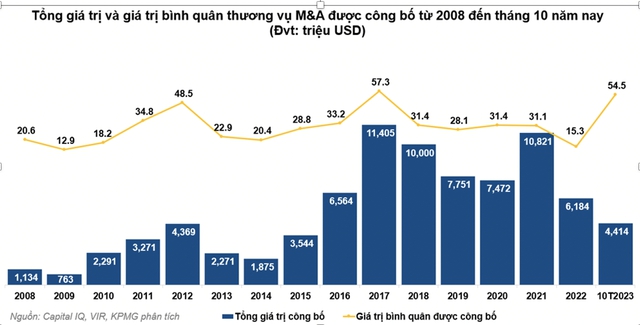

Theo KPMG, chỉ trong 10 tháng đầu năm 2023, tổng giá trị giao dịch M&A của cả nước đạt 4.4 tỷ USD, với hơn 260 thương vụ. Giá trị trung bình các thương vụ đạt 54.5 triệu USD; thương vụ lớn nhất là 1.45 tỷ USD; mức độ tăng trưởng kép hàng năm 10.3% từ năm 2008. Trong đó, các thương vụ M&A bất động sản chiếm 23% tổng giá trị giao dịch và 2/5 thương vụ M&A lớn nhất.

Tham gia M&A bất động sản không chỉ để chia sẻ rủi ro, nắm bắt và khai thác các cơ hội thị trường mở rộng, mà còn là phương thức để nhiều nhà đầu tư các lĩnh vực khác lấn sân sang thị trường bất động sản.

Điển hình là Tập đoàn Đầu tư Din Capital (mã PDB) đã hoàn tất việc nhận chuyển nhượng toàn bộ 1,1 triệu cổ phần Cosmos Housing (tương đương 2,673% vốn điều lệ) từ Công ty TNHH đầu tư Plutus Việt Nam. Din Capital đang nuôi tham vọng chuyển từ sản xuất bê tông lấn sang lĩnh vực bất động sản, trọng tâm là địa bàn TP. Đà Nẵng với dự án đầu tay là Khu phức hợp trung tâm thương mại - căn hộ DaNang Landmark có tổng vốn đầu tư 1.600 tỷ đồng.

Tương tự, thông qua M&A, Tập đoàn Thủy sản Minh Phú (mã MPC) cũng chính thức nhập cuộc chơi bất động sản với dự án nhà ở xã hội tại xã Khánh An, huyện U Minh, tỉnh Cà Mau trên quy mô mặt bằng 17,67ha, với tổng vốn đầu tư dự án là 632,8 tỷ đồng.

Hay KDI Holdings nhận chuyển nhượng dự án Vega City Nha Trang từ Công ty cổ phần Khu du lịch Champarama, chủ đầu tư dự án Champarama Resort & Spa tại TP. Nha Trang, tỉnh Khánh Hòa.

Tại Quảng Ninh, KDI Holdings cũng tham gia vào liên danh nhà đầu tư đề xuất dự án Vega City Vân Đồn trên diện tích gần 474ha, tổng giá trị đầu tư khoảng 10.000 tỷ đồng với mục tiêu tạo lập lại thương cảng Vân Đồn.

KDI Holdings còn hợp tác đầu tư 2 dự án tại quận Bắc Từ Liêm, Hà Nội. Theo đó, tập đoàn này sẽ thực hiện dự án công viên chuyên đề nông nghiệp có tổng vốn đầu tư khoảng 75 triệu USD và khu đô thị mới xanh trên diện tích 22ha với tổng vốn đầu tư dự kiến 1 tỷ USD.

Cùng với động lực và quy mô M&A liên tục tăng trong năm 2023 thì một điểm nhấn nổi bật khác của thị trường này là các nhà đầu tư nước ngoài luôn chiếm phần lớn thị phần.

Theo RCA và Cushman & Wakefield Việt Nam, các nhà đầu tư ngoại đã chiếm khoảng 90% hoạt động giao dịch M&A bất động sản 2023. Ngoài các nhà đầu tư châu Á, sự quan tâm của các quốc gia châu Âu và Mỹ đến thị trường bất động sản Việt Nam cũng ngày càng tăng.

Theo KPMG, trong 10 tháng đầu năm 2023, nhà đầu tư nước ngoài chiếm lĩnh cả 5 vị trí top đầu về giá trị giao dịch M&A. Riêng Nhật Bản, Singapore, Mỹ chiếm hơn 70% tổng giá trị giao dịch được công bố. Trong khi đó, nhà đầu tư trong nước chỉ chiếm 161,6 triệu USD, tương đương khoảng 4% tổng giá trị giao dịch M&A bất động sản được công bố, trái ngược hoàn toàn so với 2 năm trước.

Điều này vừa phản ánh năng lực tài chính hạn chế của các nhà đầu tư trong nước, vừa là minh chứng cho thấy sự chuyển hướng của thị trường từ đầu tư cơ hội, sang đầu tư chiến lược dài hạn của nhà đầu tư nước ngoài đối với lĩnh vực bất động sản. Hơn nữa, thông qua việc mua lại nhiều dự án của các chủ đầu tư trong nước gặp khó khăn tài chính, các nhà đầu tư nước ngoài đang gia tăng sự hiện diện của mình tại thị trường Việt Nam.

Nổi bật là Gamuda Land đã hoàn tất tới 3 thương vụ M&A bất động sản trong năm 2023. Trong đó, tháng 07/2023, Gamuda Land Nam Viet Investment Co. Ltd, công ty con của Tập đoàn Gamuda Berhad Malaysia đã chi khoảng 316 triệu USD (khoảng 7.2 ngàn tỷ đồng) để mua 98% vốn CTCP Bất động sản Tâm Lực. Qua đó, Gamuda sở hữu dự án có tên thương mại The Riverdale, diện tích 3,7ha, tọa lạc tại phường An Phú, TP. Thủ Đức (nay đổi tên thành Eaton Park).

Hay CapitaLand, nhà đầu tư nước ngoài quen thuộc trên thị trường bất động sản Việt Nam cũng liên tiếp thực hiện các thương vụ M&A. Đơn cử như nhận chuyển nhượng dự án khu đô thị nhà ở phức hợp Tân Thành Bình Dương từ Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HOSE: BCM) và thâu tóm một phần dự án Vinhomes Smart City tại quận Nam Từ Liêm, TP. Hà Nội, thông qua Công ty TNHH Thương mại và Phát triển Kinh doanh Ánh Sao và đổi tên gọi dự án này là Lumi Hanoi.

Ngay đầu năm 2023, CapitaLand dường như cũng có ý định mua một phần dự án Ocean Park 3 của Vinhomes với giá trị khoảng 1.5 tỷ USD. Nếu hiện thực thì đây sẽ là một trong những giao dịch bất động sản lớn nhất Đông Nam Á trong vài năm trở lại đây.

M&A 2024 tiếp tục sôi động nhưng cơ hội không dành cho tất cả các nhà đầu tư

Các nhà đầu tư nước ngoài vẫn lạc quan và tin tưởng vào sự phát triển của thị trường bất động sản, thị trường tài chính Việt Nam. Vì vậy, cả năm 2024 và 2025, các hoạt động M&A bất động sản vẫn sẽ tiếp tục diễn ra với tần suất và quy mô ngày càng lớn.

Đặc biệt, năm 2024 trở đi được dự báo sẽ có sự bùng nổ nguồn vốn nước ngoài vào thị trường bất động sản Việt Nam, nhất là từ các quốc gia châu Á như Singapore, Hàn Quốc, Thái Lan, Malaysia và Nhật Bản, cũng như từ các nhà đầu tư Trung Đông. Các mục tiêu đầu tư dự kiến vẫn nằm ở việc tìm kiếm những quỹ đất sạch, có chất lượng tốt, có giá trị thật, cũng như có quyền sở hữu hợp pháp, đền bù giải phóng hoàn chỉnh và có tiềm năng phát triển...

M&A bất động sản 2024 tiếp tục sôi động nhưng cơ hội không dành cho tất cả các nhà đầu tư. (Ảnh minh họa)

Do đó, có nhiều cơ sở để khẳng định, thị trường M&A bất động sản sẽ tiếp tục sôi động trong thời gian tới. Những dự án bất động sản có khả năng mở rộng và phù hợp xu hướng nhu cầu trong nước và khu vực về thay đổi chuỗi cung ứng toàn cầu sẽ tiếp tục thu hút sự quan tâm của nhà đầu tư trong và ngoài nước.

Tuy nhiên, các động thái tái cơ cấu sẽ diễn ra mạnh mẽ hơn và cơ hội chỉ dành cho các doanh nghiệp có chiến lược phát triển an toàn, bền vững, đủ thực lực về tài chính. Đồng thời, loại bỏ dần những đơn vị thiếu năng lực, kinh doanh theo kiểu "ăn xổi ở thì".

Nhìn chung, dù luôn ẩn chứa những cơ hội hấp dẫn, nhưng thị trường M&A bất động sản nói riêng và kinh doanh bất động sản nói chung, không phải lĩnh vực kinh doanh dành cho tất cả các nhà đầu tư. Sự thành công chỉ đến với doanh nghiệp hội tụ đủ khả năng đánh giá, phân tích thị trường, công tác truyền thông, quảng cáo cho dự án, năng lực bán hàng và nhất là tiềm lực tài chính vững vàng.

Thách thức lớn của các nhà đầu tư bất động sản tại Việt Nam lúc này là những trở ngại về thủ tục hành chính. Các nhà đầu tư hiện nay đang hết sức cẩn trọng về quyền sở hữu pháp lý của dự án, đảm bảo có một lộ trình rõ ràng để đạt được phê duyệt cần thiết từ Chính phủ. Việc giải quyết phí sử dụng đất và phê duyệt quy hoạch 1/500 là những yếu tố quan trọng nhất đối với các dự án phát triển nhà ở. Dù vậy, Việt Nam vẫn là điểm đến hấp dẫn cho hoạt động M&A bất động sản, khi mà các quy định pháp lý Việt Nam cho phép bán các dự án bất động sản chưa xong, trong khi điều này là không thể ở các quốc gia khác.

Trong quá trình M&A, thực tế cho thấy, các nhà đầu tư nước ngoài có xu hướng tiếp cận thận trọng hơn và thường sử dụng các dịch vụ đa dạng của bên tư vấn. Trong khi nhà đầu tư trong nước có xu hướng quyết liệt và nhanh chóng đưa ra quyết định khi cơ hội đến, nhưng kèm theo đó thì cũng có nhiều rủi ro hơn./.